Информационный блок

Информационный блок

Расчёт и выставление уровня ограничения убытка – важная задача любой системы. Подход к решению данного вопроса требует серьёзного отношения. Рассматривается указанная проблема предварительно на этапе системостроительства. Применительно к различным финансовым активам, разнообразным временным масштабам и агрессивности торговли уровень ордера stop-loss будет различным, но тактику осуществления минимизации финансовых потерь следует выработать изначально и систематически придерживаться в дальнейшем. Иначе крах потери депозита неизбежен.

Существует достаточное количество техник, помогающих определиться с величиной торгового приказа, ограничивающего просадку в зависимости от предъявляемых требований. Ордер stop-loss может быть выставлен в надежде на срабатывание по времени, например, по окончании сессии. Либо, наоборот, продиктован желанием урезания убытка, когда стремятся предусмотреть выход из заканчивающегося прибыльного трендового хода.

Как правило, при формировании стоп-приказа руководствуются жёстким алгоритмом управления капиталом и диверсификации всего инвестиционного портфеля. Если позволяет методика торговли, то достаточно задействовать фиксированный уровень стоп-лосс. Иногда приходится использовать более сложный ограничитель убытков, составленный для работы на быстро меняющемся рынке.

Вот почему, для того чтобы рационально рассчитать уровень stop-loss, необходимо ориентироваться на несколько аспектов. Прежде всего, нужно учитывать размах рыночного шума или случайных колебаний котировок. Величина уровня стопа должна быть скоординированной, чтобы исключить неадекватное, непреднамеренное срабатывание размещённого ордера. Сразу же встаёт вопрос временного интервала, на котором предполагается работать: чем больше параметр времени, тем большую просадку должна допускать торговая система.

На больших временных интервалах вероятность экстремальной волатильности цен выше, чем на меньших масштабах. Между тем на укороченных промежутках времени из-за низкой величины уровня стоп-лосс, трейдеру намного проще сориентироваться и принять обоснованное решение согласно своей торговой модели и вновь войти в рынок после неожиданно выбитого ордера, ограничивающего дилинг. В отмеченной рабочей технике при выставлении останавливающего убыток приказа способны помочь мувинги всех типов, ценовые каналы, фракталы, опорные точки и многое другое.

При использовании дневных графиков наиболее приемлемым всё же считается заранее обозначенный уровень stop-loss, отвечающий методу торговли. Рыночная статистика колебаний цен основных валют (USD, CHF, EUR, GBP) говорит о том, что дневные флуктуации цен могут составлять 80 – 100 пунктов, что равняется примерно половине обычного размера свечи. Чтобы правильно рассчитать уровень стопа, вспомним некоторые особенности системостроительства.

А именно, что система генерирует сигнал в период развития свечи подтверждения, следующей после едва оформившейся первоначальной динамики предшествующего периода. Ордер stop-loss желательно размещать у предельной границы тени предыдущей свечи, на той стороне бара, являющейся противоположной предполагаемому движению, с намерением максимально исключить ложные срабатывания при выбивании стопов.

Главное, чтобы система управления капиталом допускала рассчитанный на практике лимит убытка. Также надлежит учитывать фактор времени. Вполне реальна ситуация, когда приходится неоднократно открывать позиции при успешном развитии прогноза и подтверждающей свечной конфигурации со стоп-лоссом на рубеже 60 – 80 пунктов в рамках внутридневной торговли. Такая техника считается энергичной и очень рискованной и носит название «скальпинг». И всё же по правилам консервативной торговли вход в рынок лучше осуществлять на следующий день, на свече продолжения динамики, со стоп ордером в пределах 80 – 100 пунктов.

Любой полученный размер ограничения просадки необходимо оценить с помощью, так называемого, математического ожидания, способного дать вероятностное заключение о работоспособности всей торговой системы. В первоначальном тесте нужно помнить то обстоятельство, что величина хода цены после полученного от системы сигнала должна быть никак не меньше значения ордера stop-loss. Как правило, разумным входом в рынок определяется тот, профит по которому более чем в три раза превышает лимит возможного риска потерь.

Для того чтобы выяснить вероятность применимости нашей условной торговой стратегии, предположим, что существует некая правдоподобная выборка успешных и убыточных операций общим количеством не менее ста. Причём, часть прибыльных транзакций составляет 65% от всего числа сделок при среднем профите 100 пунктов. Размер ордера stop-loss – 80 единиц хода при 35% срабатывания.

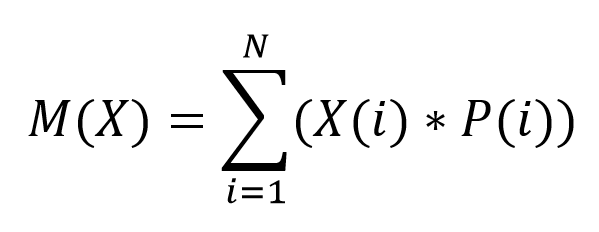

Математическое ожидание в общем случае рассчитывается по формуле:

где N – общее количество сделок; X – усреднённая сумма прибыли «+» или убытка «–»; P – вероятность выигрыша или проигрыша, 0 < P < 1.

Применительно к нашей условной системе имеем: М(X) = 100*0,65 + (-80)*0,35 = 37 пунктов.

Таким образом, полученное из расчётов М(X) = 37 пунктам говорит нам о том, что используя условную методику торговли, и получая среднюю прибыль в 100 пунктов в 65 сделках из 100, и не позволяя убыткам расти более чем на 80 отклонений, мы сможем в итоге получить 37 пунктов профита.

Следовательно, основываясь на реальных данных и используя общепринятые умозаключения, возможно обоснованно рассчитать и грамотно применять в своей торговой системе ограничитель убытков – уровень приказа stop-loss, минимизирующий просадки депозита.

На рисунке представлен один из вариантов подхода для определения уровня ограничительного приказа дневного падающего тренда валютной пары EUR/USD и осциллятора Stochastic (6,2,2).

16 июня 2003 года формируется чёрная нисходящая свеча. Downtrend визуально обозначен. На следующий день (17.06.03) динамика получает подтверждение, и курс евро продолжает снижаться. Индикатор формирует сигнал на продажу. Есть возможность войти в рынок в надежде на падение. Фиксированный уровень сдерживания разорения предусмотрительно поставим на отметке верхней тени предыдущей свечи 16.06.2003 года.

При таких обстоятельствах максимальный лимит стоп-лосса будет оставаться в пределах 100 пунктов. Если депозит позволяет указанную просадку, то величину ордера stop-loss приемлемо применить как есть. В противном случае границы ограничителя убытка придётся уменьшить согласно условиям управления капиталом.

Если не оговорено особо, то принято считать конструктивным размер останавливающего ущерб приказа равным по максимуму одной десятой всего торгового капитала трейдера. Указанная квота позволит в общей сложности совершить порядка десяти сделок с целью восстановления финансовых средств.

Таким образом, при первоначальном планировании величины ордера stop-loss в период создания торговой системы разумно учитывать реальные возможности депозита, допустимую величину необременительной просадки и ближайший технический уровень начала предстоящего тренда.

Вопрос ответ

Задать вопрос

Биржа

1250 mg prednisone: buy prednisone — can you buy prednisone over the counter in canada